Надприбутки, принесені війною: чого вимагає розподільча справедливість?

Видавець: аналітичний “Інститут законодавчих ідей”. Всі права захищені.

Автори: Тетяна Хутор, Богдан Карнаух, Олена Уварова

Проєкт "Створення належного фінансового підґрунтя для економічної стабільності та відбудови України за рахунок російських активів та надприбутків, отриманих через війну"

Матеріал підготовлено за підтримки Міжнародного Фонду «Відродження» в межах проєкту “Створення належного фінансового підґрунтя для економічної стабільності та відбудови України за рахунок російських активів та надприбутків, отриманих через війну”, який впроваджується аналітичним центром “Інститут законодавчих ідей”. Матеріал відображає позицію авторів і не обов’язково відображає позицію Міжнародного фонду «Відродження».

Вступ

Що можна вважати надприбутками?

В англійській мові на позначення цього економічного феномену, окрім нейтрального терміну ‘excess profits’, частіше використовують емоційно забарвлений, – ‘windfall profits’, що в буквальному перекладі означає ‘прибутки, принесені вітром’. Таким чином, термін вказує на те, що ідеться про отримання несподіваної вигоди від того, до чого не було докладено зусиль. Прибутки стають результатом випадкового збігу обставин. Для економічного агента такий збіг обставин стає ‘чистою удачею’ – несподіваною, і такою, що сталася без жодних зусиль (інвестицій) з його боку. Проте, як показує історія, те, що приносить окремим учасникам ринку несподівані надмірні прибутки, і в цьому смислі становить для них ‘щасливу випадковість’, для всіх інших є лихом і пов’язане із найтрагічнішими подіями сучасної світової історії. Часто вітром, що приносить обраним несподівані прибутки, стає нищівний для всіх решти ураган війни.

Згідно із визначенням Міжнародного валютного фонду надприбутки – це непередбачувані, випадкові прибутки, які зазвичай утворюються внаслідок виняткових несподіваних подій, таких як війни, стихійні лиха чи пандемії. Інвестиції відбуваються без урахування можливості таких прибутків.

Надприбутки часто також пояснюють через категорію економічної ренти, під якою розуміють будь-який платіж власнику фактора виробництва, що перевищує витрати, необхідні для залучення цього фактора у виробництво. МВФ ототожнює надприбутки і економічну ренту. Такі прибутки отримуються без підприємницьких зусиль та витрат праці. Таким чином, прибуток може бути нормальним (він становить собою суму безпечного прибутку і поправки на ризик) або наднормальним (економічна рента).

Кому війна в Україні принесла надприбутки?

Війна в Україні має глибокі негативні наслідки для світової економіки, посилені ще й тим фактом, що початок повномасштабного вторгнення припав на період, коли увесь світ намагався відновитися після пандемії COVID-19. Війна порушила ланцюги поставок і посилила інфляцію. Ціни на критично важливі товари, зокрема продовольство та енергоносії, стрімко зросли. Це призвело до глобальної кризи, зумовленої зростанням вартості життя, що особливо вплинуло на найбідніші верстви населення та підвищило ризик голоду. Війна суттєво вплинула на глобальну продовольчу безпеку. У 2022 році рекордна кількість людей зіткнулася з продовольчою кризою. Ціни на енергоносії різко зросли, що призвело до подальшої інфляції в ланцюгах виробництва, зберігання та транспортування.

Проте, на тлі зумовлених війною продовольчої та енергетичної криз, порушення ланцюгів поставок, зростання інфляції і здорожчання вартості життя для пересічних громадян, деякі компанії завдяки війні навпаки отримали нечувані надприбутки. Насамперед це стосується компаній енергетичного сектору, і зокрема світових нафтових гігантів.

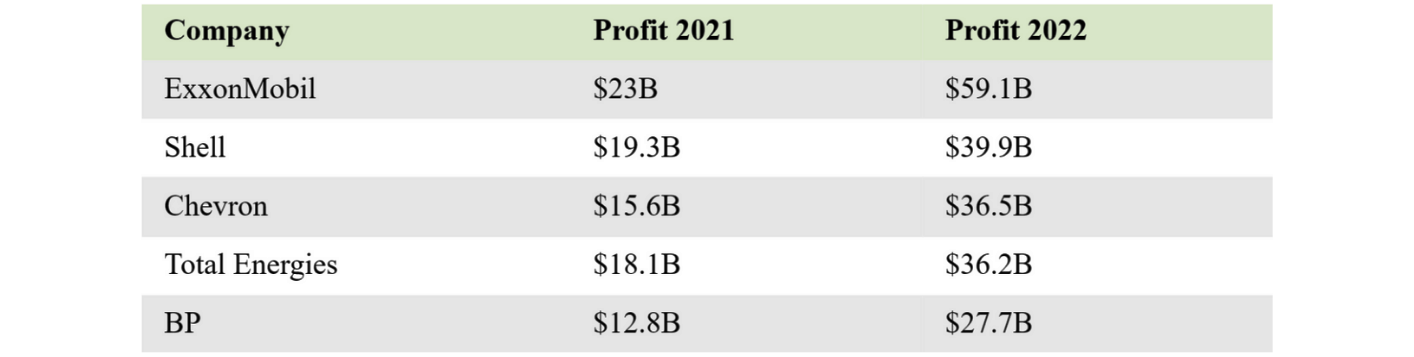

У 2022 році п'ять найбільших нафтових компаній – ExxonMobil, Chevron, Shell, BP і TotalEnergies – збільшили свої прибутки, більш ніж удвічі, порівняно із попереднім роком, отримавши сукупно за рік рекордні 200 млрд доларів.

Зазначені надприбутки стали прямим наслідком війни в Україні: порушення ланцюгів поставок, викликане російським вторгненням і наступними санкційними обмеженнями з боку Західних партнерів, призвело до того, що ціна нафти зросла з 70 до 140 доларів за барель у березні 2022 року.

Аналогічні процеси відбувалися із ринком газу. Так на тлі різкого зростання європейських цін на природний газ норвезька компанія Equinor, ставши найбільшим постачальником газу в Європі після того, як російський ‘Газпром’ скоротив поставки в якості помсти за підтримку України, у лютому 2023 відзвітувала про подвоєння скоригованого операційного прибутку в 2022 році до $74,9 млрд.

Президент Сполучених Штатів, Джо Байден наголосив: ‘Причина сьогоднішніх рекордних прибутків нафтових компаній не в тому, що вони роблять щось нове чи інноваційне. Їхні прибутки це плоди війни (windfall of war) – прибутки від жорстокого конфлікту, який руйнує Україну і завдає шкоди десяткам мільйонів людей по всьому світу’.

Таким чином, зазначені надприбутки нафтових і газових компаній – зумовлені не їхніми інвестиціями у виробництво чи розвитком нових технологій, а виключно ситуацією, що склалася на ринку через війну в Україні і використання державою-агресором своїх природних ресурсів (нафти й газу) як зброї і засобу тиску на країни Заходу.

Розділ І

Оподаткування надприбутків: історія і призначення

Той факт, що деякі компанії приголомшливо збагачуються на тлі глобальних криз і, власне, саме завдяки таким кризам, не міг не привести на думку економістів ідею про необхідність перерозподілу отримуваних надприбутків з міркувань дистрибутивної справедливості і задля забезпечення більш рівномірного розподілу наслідків глобальних катастроф. Протягом минулого століття податки на надприбутки запроваджувалися насамперед у зв’язку із двома світовими війнами. Так, на початку Першої світової війни 22 країни запровадили ту або іншу форму податку на надприбуток.

Один із перших таких податків було запроваджено в Данії. Він був відомий як ‘податок на тушонку’ (Gulasch), оскільки стосувався експортерів продовольства до Німеччини, яким було надано винятковий дозвіл на торгівлю з Німеччиною. Він визначався на основі середньої прибутковості за три роки перед війною, або виходячи із 5-відсоткової рентабельності активів. Він мав прогресивну структуру ставок у діапазоні від 8 до 20 відсотків. Аналогічним прикладом був податок на надприбуток у Великій Британії у 1918-1926 роках. Податок становив 80 відсотків від суми прибутку, що перевищував ‘довоєнний стандарт прибутку’.

Під час Другої світової війни президент США Франклін Д. Рузвельт, обґрунтовував запровадження податку на надприбуток такими словами:

‘Наша теперішня надзвичайна ситуація і загальне почуття порядності не дозволяють, щоб у цій країні через страждання усіх інших з'явилася нова група мільйонерів війни. Американський народ не потішить думка про те, що американський громадянин багатіє і гладшає в часи надзвичайної ситуації, пов'язаної з кров'ю, убивствами і людськими стражданнями’.

Під час Другої світової війни мета податку полягала у ‘вилученні прибутків від війни’. Він був призначений як для прямих, так і для непрямих прибутків, отриманих внаслідок війни, а ставка податку досягла 95% (тим часом як нормальний прибуток, не зумовлений війною, продовжував оподатковуватися за звичайною ставкою).

Інший приклад – нафтова криза 1973 року, коли країни ОПЕК оголосили нафтове ембарго країнам, які підтримали Ізраїль в Арабо-ізраїльській війні 1973 року. Як наслідок, наприкінець дії ембарго в березні 1974 року ціна на нафту зросла майже на 300%, з 3 доларів за барель до майже 12 доларів за барель в усьому світі; ціни в США були іще вищими. Аби перерозподілити шалені прибутки, отримані нафтовими компаніями, у 1980 році в США було прийнято Закон про оподаткування надприбутків від сирої нафти (The Crude Oil Windfall Profit Tax Act).

У 1981 році Маргарет Тетчер підтримала введення податку на надприбутки для клірингових банків, які отримали значні прибутки під час рецесії через високі процентні ставки.

Загалом історія минулого століття знає чимало прикладів оподаткування надприбутків. І всі вони мають спільну рису – такі прибутки були не заслуженими прибутками компаній певного сектору і становили собою ‘побічний наслідок’ глобальних чи регіональних криз і катастроф. Необхідність їхнього перерозподілу була продиктована міркуваннями розподільчої справедливості із метою залагодження прямих наслідків відповідних криз і катастроф, котрі уможливили ці прибутки.

У Дослідженні щодо ефективності і розподільчих наслідків податку на надприбуток, підготовленому на запит Підкомітету із податкових питань Європарламенту зазначається:

«Загалом, запровадження податку на надприбуток переслідує дві основні цілі:

- фіскальну мету, яка полягає у покритті винятково високих державних фінансових потреб, наприклад, фінансування війни або заходів, спрямованих на пом'якшення впливу на споживачів підвищення вартості життя через високу інфляцію;

- вилучення прибутків з певних галузей, які були отримані внаслідок або під час надзвичайних подій, наприклад, війни, і тому сприймаються як несправедливі. Ці прибутки мають бути перенаправлені на користь суспільства».

Розділ ІІ

Оподаткування надприбутків, зумовлених війною в Україні: ЄС

Подібно до трагедій минулого століття, війна в Україні змусила уряди різних держав вжити заходів для перерозподілу надприбутків, принесених війною в окремі сектори економіки.

У вересні 2022 року на необхідності таких заходів зауважувала Урсула фон дер Ляєн у щорічній промові ‘State of the Union’: ‘Великі нафтові, газові та вугільні компанії отримують величезні прибутки. Тож вони повинні заплатити справедливу частку - зробити свій внесок у боротьбу з кризою’.

Як наслідок вже в жовтні того ж року було ухвалено Регламент Ради ЄС (ЄС) 2022/1854 про надзвичайне втручання для вирішення проблеми високих цін на енергоносії.

Серед інших заходів цим регламентом було запроваджено своєрідну форму оподаткування надприбутків під назвою ‘temporary solidarity contribution’ – тимчасовий внесок солідарності.

Положення про тимчасовий внесок солідарності розповсюджуються на компанії, що провадять діяльність у таких секторах економіки: сира нафта, природний газ, вугілля і нафтопереробка.

База для нарахування внеску (надприбуток) обчислюється як оподатковувані прибутки 2022 чи 2023 фіскального року, які більш як на 20% перевищують середні оподатковувані прибутки, визначені згідно з національним законодавством, за чотири попередні фіскальні роки, починаючи із 1 січня 2018 року (стаття 15). Ставка внеску має бути не меншою, ніж 33%, і він стягується додатково до усіх інших застосовних податків і платежів (ст. 16).

У статті 17 Регламенту визначено цілі, на які Держави-члени можуть спрямовувати кошти, акумульовані від сплати тимчасового внеску солідарності. До таких цілей належать:

- заходи фінансової підтримки кінцевих споживачів енергії, зокрема вразливих домогосподарств, з метою пом'якшення наслідків високих цін на енергію адресним чином;

- заходи фінансової підтримки для сприяння скороченню споживання енергії, наприклад, через аукціони зі скорочення попиту або тендерні схеми, зниження вартості закупівлі енергії кінцевими споживачами для певних обсягів споживання, заохочення інвестицій кінцевих споживачів енергії у відновлювані джерела енергії, структурні інвестиції в енергоефективність або інші технології декарбонізації;

- заходи фінансової підтримки для підтримки компаній в енергоємних галузях за умови, що вони надаються за умови інвестицій у відновлювані джерела енергії, енергоефективність або інші технології декарбонізації;

- заходи фінансової підтримки для розвитку енергетичної незалежності, зокрема інвестиції відповідно до цілей REPowerEU, визначених у Плані REPowerEU та Спільних європейських діях REPowerEU, таких як проекти з транскордонним виміром;

- в дусі солідарності між державами-членами, держави-члени можуть спрямовувати частину надходжень від тимчасового внеску солідарності на спільне фінансування заходів зі зменшення шкідливих наслідків енергетичної кризи, включаючи підтримку захисту зайнятості та перекваліфікацію і підвищення кваліфікації робочої сили, або на сприяння інвестиціям в енергоефективність та відновлювану енергетику, в тому числі в транскордонні проекти, а також у механізм фінансування відновлюваної енергетики Союзу, передбачений статтею 33 Регламенту Європейського Парламенту та Ради (ЄС) 2018/1999 (11)’.

Оподаткування надприбутків, зумовлених війною в Україні: Велика Британія

У 2022 році у Великобританії було ухвалено Закон про збір із прибутків енергетики (нафта і газ), Energy (Oil and Gas) Profits Levy Act. Цей закон запроваджує додаткову «надбавку» в розмірі 25% до вже наявного податкового навантаження підприємств нафтогазового сектору.

Наразі нафтогазовий сектор сплачує податок на прибуток за основною ставкою 40%, що складається з 30% податку на прибуток підприємств та 10% додаткового збору. Таким чином, із урахуванням запроваджуваного збору на надприбуток сукупна ставка складе 65%. Очікується, що за перші 12 місяців запровадження податку буде зібрано близько 5 мільярдів фунтів стерлінгів. Спеціальний збір набув чинності з 26 травня 2022 року. Півроку по тому ставку було підвищено із 25 до 35%.

У перший податковий рік, коли податок діяв, 2022-2023, він приніс 2,6 мільярда фунтів стерлінгів проти прогнозу в 5 мільярдів фунтів стерлінгів, згідно з BBC News.

У березні 2024 року канцлер Великої Британії Джеремі Хант продовжив дію податку до березня 2029 року.

Однак раніше уряд оголосив, що податок буде скасовано, якщо ціни на нафту і газ впадуть нижче певного рівня протягом шести місяців. Для цього середні ціни на нафту повинні впасти до 71,40 долара США за барель, а ціни на газ - до 0,54 фунта стерлінгів за терм протягом двох кварталів поспіль.

Оподаткування надприбутків, зумовлених війною в Україні: США

У жовтні минулого року Президент Джо Байден заявляв про своє прагнення запровадити оподаткування надприбутків великих нафтових компаній. У лютому 2023 року в Сенаті було представлено відповідний Законопроект (Big Oil Windfall Profits Tax Act).

За цим Законопроектом спеціальний податок буде стягуватися тільки із найбільших компаній, які видобувають або імпортують щонайменше 300 000 барелів нафти на день. Менші компанії, на які припадає близько 70 відсотків американського видобутку, будуть звільнені від сплати податку.

Ставка податку буде визначатися як 50 відсотків різниці між поточною ціною бареля нафти та середньою ціною бареля до пандемії в період з 2015 по 2019 рік. Цей податок сплачуватиметься щоквартально. Він застосовуватиметься як до нафти американського видобутку, так і до імпортованої для забезпечення рівних умов. Податок застосовуватиметься до прибутків від продажу нафти у 2022 році і надалі.

Доходи, отримані завдяки стягненню цього податку, будуть повернуті споживачам у вигляді щорічного відшкодування. За ціни на нафту приблизно 90-100 доларів за барель цей податок здатен принести приблизно 48,1 мільярда доларів на рік.

Утім, на думку експертів, шанси цього Законопроекту бути ухваленим – вкрай малі, беручи до уваги те, що Сенат зараз розділений порівну, а намагання демократів запровадити податок на надприбутки нафтових компаній уже десять років не дають результату.

Оподаткування надприбутків, зумовлених війною в Україні: Україна

В Україні податок на надприбуток може бути застосований до банківського сектору. Надприбутки банків зумовлені підвищенням облікової ставки НБУ у червні 2022-го з 10% до 25%. Результат – за п’ять місяців 2023-го процентні доходи системи були на 51% вищими, ніж за аналогічний період торік.

Окрім того, більша частина доходів сектору надходить від держави, оскільки він отримує відсоткові виплати за ОВДП Мінфіну та депозитними сертифікатами НБУ. У травні ці джерела дали банкам 53% сукупних процентних доходів, зазначається у червневому звіті про фінансову стабільність Нацбанку.

З огляду на заначене Фінансовий комітет ВРУ розробив Законопроект № 9656-д про внесення зміни до підрозділу 4 розділу XX ‘Перехідні положення’ Податкового кодексу України щодо особливостей оподаткування банків.

Законопроєктом первісно передбачалося збільшення ставки податку на прибуток для банків з 18% до 36% без права зарахування збитків минулих періодів протягом 2024-2025 року.

У пояснювальній записці до Законопроекту зазначається:

«проект Закону має на меті запровадження додаткового оподаткування процентних доходів банків, адже внаслідок посиленого інфляційного тиску та запровадження більш жорстких монетарних умов виникли обставини, сприятливі для зростання чистих прибутків банків, які отримуються ними з огляду на зміни економічних умов та не є безпосереднім наслідком підвищення продуктивності банківського сектору. Саме тому такі прибутки можуть бути джерелом додаткових надходжень до бюджету для досягнення ефективнішого розподілу відповідної “економічної ренти” між економічними агентами».

Утім до другого читання в законопроєкт було внесено зміни. Ставку податку на прибуток за 2023 рік було збільшено до 50%, а в наступні роки, починаючи з 2024 вона становитиме 25%.

Як пояснив заступник податкового комітету Верховної Ради Ярослав Железняк, “За розрахунком Мінфіну це принесе тільки за 2023 рік 24-25 млрд грн. Далі це 6-7 млрд”.

21 листопада 2023 року Законопроект був прийнятий у другому читанні. З 08 грудня 2023 року Закон набув чинності.

За даними порталу Opendatabot, у 2023 році українські банки отримали 160 млрд грн прибутку до оподаткування. Це майже вдвічі більше, ніж до повномасштабного вторгнення. Таким чином, за новим законом вони повинні будуть сплатити до бюджету понад 73 мільярди гривень.

Оподаткування надприбутків, зумовлених війною в Україні: Російська Федерація

Прикметно, що держава-агресор також використовує механізм оподаткування надприбутків для того, аби зменшити дефіцит бюджету, викликаний війною проти України. У серпні 2023 року Путін підписав закон про податок на надприбуток для великих компаній. Податок заплановано як разовий, і має бути сплачений до 28 січня 2024 року. Проте уряд не виключає, що такий захід може знадобитися знову в осяжному майбутньому. І хоча Міністерство фінансів запевняє, що виручені кошти не будуть спрямовані на війну, відстежити їх використання буде неможливо.

Експерти зауважують, що потреба в додаткових коштах викликана саме війною. За січень-липень 2023 року дефіцит федерального бюджету становив 2,81 трильйона рублів, або 1,8% ВВП. Водночас, згідно з чинним законом про бюджет, дефіцит за весь 2023 рік має становити 2,9 трильйона, або 2% ВВП. Тож, вірогідно, податок на надприбуток покликаний вирішити проблему дефіциту бюджету.

Податок стосуватиметься тільки великих компаній, чий середній прибуток, отриманий у 2021-му і 2022 роках, перевищує 1 мільярд рублів. Ставка – 10% від надприбутку, який рахується так: із середнього арифметичного величини прибутку за 2021 і 2022 роки віднімають середнє арифметичне величини прибутку у 2018 і 2019 роках (ковідний 2020-й із обрахунків виключили). Суму потрібно сплатити до 28 січня 2024 року. Утім, якщо заплатити раніше, з 1 жовтня по 30 листопада 2023 року, то можна ставка податку зменшиться вдвічі, до 5%.

Міністерство фінансів прогнозувало, що податок заплатять дві з половиною тисячі компаній, і очікує, що це принесе в бюджет агресора додаткових 300 млрд рублів.

На сьогоднішній день, за словами міністра фінансів Росії, до федерального бюджету надійшло близько 40 млрд. рублів ($453 млн.) із запланованих 300 млрд. рублів ($3,4 млрд.). Однак, основний період сплати податків ще попереду, у листопаді-грудні.

Прибутки міжнародного депозитарію Euroclear

Окремим «рядком» у дискусіях щодо оподаткування надприбутків проходять прибутки згенеровані бельгійським депозитарієм Euroclear від російських суверенних активів, що були заморожені на його рахунках після повномасштабного вторгнення.

На рахунках Euroclear сумарно заморожено 196.6 млрд євро, із яких 180 млрд – це активи Центрального банку Російської Федерації, а 16.6 млрд. – це активи приватних інвесторів (вірогідно, підсанкційних росіян).

Заморожені на рахунках Euroclear російські цінні папери, як і будь-які інші цінні папери, приносять їх доходи (на акції, приміром, нараховуються дивіденди; по облігаціям здійснюються виплати тощо). За нормальних умов такі доходи мали б передаватися власникові цінних паперів (у даному випадку – Російській Федерації та її посіпакам). Проте внаслідок санкцій ці доходи, як і самі активи (цінні папери), що принесли ці доходи, підлягають блокуванню, а отже, доходи теж ‘осідають’ на рахунках Euroclear.

Одержані таким чином доходи кваліфікуються як довгострокові залишки грошових коштів (long cash balances). Згідно зі стандартною процедурою, що є однаковою для всіх клієнтів, такі залишки підлягають ре-інвестуванню з метою мінімізації кредитних ризиків.

Відсотки, отримані від реінвестування залишків грошових коштів, становлять дохід, зароблений Euroclear. І якщо за 2022 рік Euroclear відзвітував про 821 мільйон євро доходів від заморожених російських коштів, то за 2023 рік сума таких доходів сягнула вже близько 4.4 млрд євро.

Зазначені доходи стали можливими тільки завдяки війні і санкціям, що були застосовані Заходом проти агресора.

І саме у відношенні до цих надприбутків бельгійського депозитарія у Європейському Союзі, здається, урешті назріла рішучість до того, щоб спрямувати їх на допомогу Україні.

У червні 2023 р. на саміті в Брюсселі лідери ЄС домовилися поступово просуватися вперед у роботі над планом оподаткування надприбутків, отриманих від знерухомлених російських активів.

Міністр фінансів США Жанет Єллен та міністр фінансів Великої Британії Джеремі Хант (Jeremy Hunt) заявили про підтримку відповідної ініціативи Європейського Союзу.

У жовтні 2023 представники G7, семи найсильніших економік світу, виступили зі спільною заявою на конференції Світового банку та МВФ у Марракеші, оголосивши, що вони розглянуть шляхи використання коштів, отриманих від заморожених російських активів, для відновлення України. У заяві зазначалося:

«Ми дослідимо, як будь-які надзвичайні доходи, утримувані приватними структурами, що прямо походять від іммобілізованих російських суверенних активів, якщо ці надзвичайні доходи не потрібні для виконання зобов'язань перед Росією згідно з чинним законодавством, можуть бути спрямовані на підтримку України та її відновлення і реконструкцію відповідно до чинного законодавства».

Як повідомляє Politico 24 червня 2024 року, країни ЄС схвалили перший транш військової допомоги Україні у розмірі до 1,4 мільярда євро за рахунок надходжень від заморожених російських активів.

Кошти не підуть на покриття витрат, як це зазвичай буває у випадку з UAF. Замість цього вони будуть використані для безпосередньої закупівлі озброєння, такого як боєприпаси та системи протиповітряної оборони, причому чверть коштів буде витрачена на закупівлі в українських підприємств.

Висновки

=

Станом на кінець 2023 року, згідно з оцінками Світового Банку, Україні було завдано збитків на 486 млрд. доларів. Саме в таку цифру Банк оцінив вартість реконструкції та відновлення, які мають забезпечити відбудову країни так, щоб вона постала сучасною, низьковуглецевою, стійкою до стихійних лих та кліматичних змін країною, яка відповідає політиці та стандартам Європейського Союзу, і в якій вирішуються проблеми вразливості країни.

Утім війна триває, і російська агресія продовжує руйнувати українську інфраструктуру, нищити промисловість і підривати фінансову систему. За словами голови Європейського інвестиційного банку Вернера Хойєра, Україні може знадобитися до 1 трильйона євро (1,1 трильйона доларів) зовнішньої допомоги для відновлення збитків, завданих російським вторгненням.

На тлі таких непомисленних збитків окремі приватні компанії отримують надприбутки, і причому отримують їх саме через війну і пов’язані з нею геополітичні та макроекономічні процеси. Принципи розподільчої справедливості, на наше переконання, вимагають аби економічні наслідки цієї війни були розподілені більш рівномірно. І Україна, як жертва збройної агресії, має право сподіватися на перерозподіл принесених війною надприбутків на свою користь задля залагодження катастрофічних руйнівних наслідків війни. І хоча в країнах-партнерах визріла готовність передати Україні частину надприбутків, ця частина, на жаль, здатна покрити лиш дуже дрібну частку завданої шкоди. Прибутки бельгійського депозитарію від реінвестування російських коштів здатні приносити тільки 3-5 млрд євро щорічно, тимчасом як уже зараз шкода, завдана Україні, оцінюється у трильйон. За такої пропорції належить розглянути можливість виділення Україні принаймні частини від надприбутків, отриманих в інших секторах економіки, і насамперед це стосується енергетичного сектору. Окрім того, порівняння суми збитків від війни і коштів, які країни-партнери потенційно здатні акумулювати за рахунок податкових механізмів, повинне надати новий поштовх дискусіям щодо конфіскації самих російських активів (а не лише принесених ними надприбутків), оскільки в остаточному підсумкові навіть сума усіх заморожених у світі російських активів менша від того, що Росія уже завинила Україні, порушивши своїм віроломним вторгненням норми міжнародного права.